车辆费用的税务减免是每年报税的重要抵扣项目

不少人在工作中都会用到车辆。由工作而产生的车辆费用是可以在个人年度报税中做税务减免的。下面我们将为大家解释一下Work-related Car Expenses。

哪种类型的机动车辆(Car/Motor vehicle)可以在D1项下抵扣?

在抵扣项D1中,机动车辆的定义是您所拥有或租赁的,

- 载重量少于一吨

- 载客量少于九名乘客的车辆

使用摩托车以及其他车辆产生的费用必须在抵扣项D2 – Work-related Travel Expenses中进行抵扣。我们将会在下一讲中详细介绍关于抵扣项D2。

哪些车辆费用允许税务扣除?

纳税人只能申请扣除用于赚取工作收入的那一部分车辆费用,任何因私人用途所产生的费用不能进行税务抵扣。

税务局列举了以下情形,纳税人可以申请抵扣因工作而产生的车辆费用:

- 履行工作职责的过程中使用了您的汽车,比如拜访客户,为公司采购原材料或办公用品。

- 驱车参加与工作相关的会议, 且会议地点为非平时的办公地点。

- 直接往返于两个不同的工作地点之间 (但其中一个地方不能是您的家)。

- 驾车从您的主要工作地点去到另一个工作地点(比如您在母公司工作,被要求去帮助分公司处理一些问题),然后回到您的主要工作地点(或直接回家)。

- 您从家去到另一个工作场所(如上),然后回到您主要的工作地点。

- 如果家是您的主要工作场所,那么您在家工作,然后去到另一个工作地点继续为同一个雇主工作,这途中使用汽车也是可以抵扣的。

- 您从事巡回流动性的工作 (Itinerant Work)。比如房产经纪人(Real Estate Agent),您需要经常带客户去实地考察,你每天会开车去很多地方工作,那么因工作性质所产生的这些往返费用是允许抵扣的。

如有下列情况,你不可以申请扣除车辆费用:

- 往返于家和主要工作场所之间产生的费用(属于私人性质,不允许抵扣,比如上下班)。

- Car expenses that have been salary sacrificed(工资计划(Salary Sacrificed)有关的车辆费用抵扣,详情可以扫描文章最下方的二维码咨询。)

- 雇主给你报销的 (Reimbursed) 的车辆费用。

如何计算车辆费用的抵扣额?

税务局规定了两种方式计算您的车辆费用抵扣额度,纳税人可以选择以下方法中的任意一种进行税务抵扣。

方法一:Cents per Kilometre Method

- 使用单一比例,每一公里可以抵扣68 cents。

- 每辆车最高可申请5,000公里的抵扣里程,即 $3,400。

- 您可能需要提供书面证据,用以显示您是如何计算抵扣里程的 (例如,行车记录)。

- 如果您和另一名共同拥有人分别以赚取收入为目的使用该车,则每人最多可申领5,000公里的抵扣里程。

* 如果您选择使用这种方法,那么ATO将您的工作性质,抵扣里程以及行业平均值进行交叉匹配,以确认您的申请是否合理。举个例子,如果您是一名办公室的文员,那么与工作相关的抵扣里程通常不会很高。

方法二:Logbook Method

Logbook方式通常可以报销几乎所有的Car Expenses。这种方式下通常两步骤:

Step 1:决定你的工作里程使用比例(via Logbook)

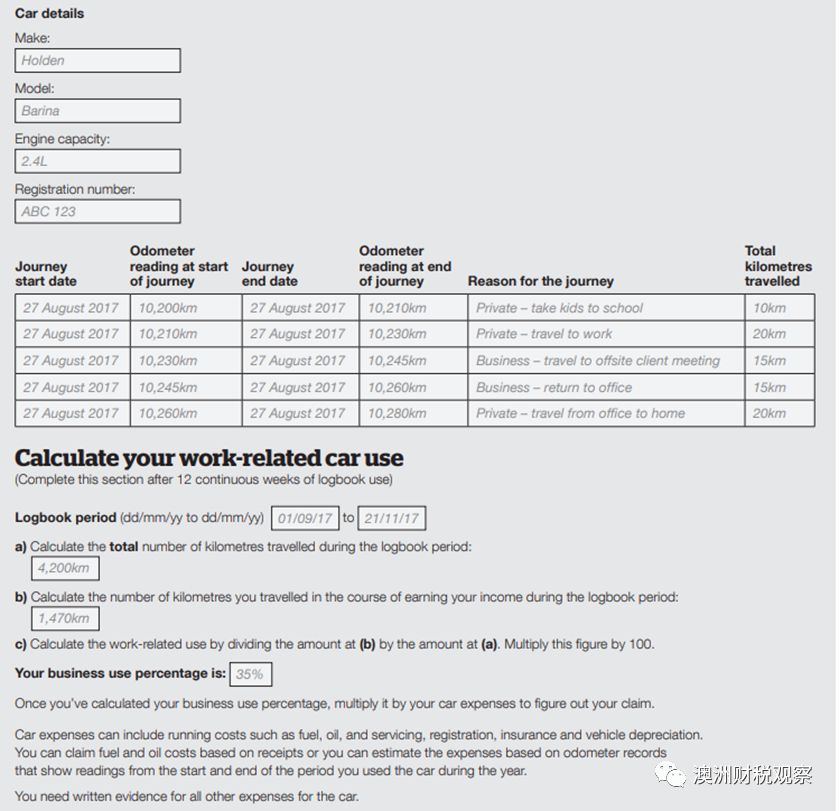

您需要填写一本行车日志(Logbook),详细记录连续12周内每次出行车辆的里程表读数以及目的。以此为基准计算出在该期间内,与工作相关的里程所占的百分比(Business Usage Percentage)。

该Logbook五年内有效。每辆车需单独准备一份Logbook。

我们这里提供了一个Logbook的Template供您参考:

Step 2: 决定机动车辆的使用费用

机动车辆的使用费用通常包括:

- 燃油费;

- 保险费;

- 车辆注册费;

- 修理和维护费;

- 租赁费 ;

- 车贷利息;

- 车辆折旧费;

机动车辆的使用费用通常不包括:

- 过路/过桥费 (Road and Bridge Tolls)

- 停车费 (Parking Fees)

这些费用可以在D2项下抵扣。

关于折旧费

ATO通常认为车辆的使用寿命通常为8年。

关于机动车辆的折旧(Depreciation), 这里有一个上限额 $57,581(2020财年)。举个例子,虽然一辆车的购买价格是$100,000, 但计算折旧时只能依照$57,581为基准。

通常纳税人会选用加速折旧法(Diminishing Value)来计算折旧,以便在使用年限内尽早得到价值补偿。

下面举两个例子帮助您理解车辆费用的税务减免。

Example1:

如果一辆机动车辆的价值是$40,000,那么其第一年的折旧额为:

$40,000 * 25% = $10,000

车子的基础价值会随着其价值的下降而逐年减少, 这意味着其第二年的折旧额为:

(40,000 – 10,000) * 25% = $7,500

以此类推,第三年的折旧额为:

(40,000 – 10,000 – 7,500) * 25% = $ 5,625

以此类推,直到机动车辆的价值为0。

Example2:

如果一辆机动车辆的价值是$60,000, 其价值超过了ATO规定的上限额 $57,581,那么第一年的折旧额为:

$57,581* 25% = $14395

第二年的折旧额为:

(57,581 – 14395.25) * 25% = $10,796

以此类推,直到机动车辆的价值为0。

需要注意的是

车辆费用的抵扣(D1) 是今年以来ATO 审查的重点,在使用Logbook方式报税的时候,需要保留相关发票及凭证。

以上信息仅供参考。如有疑问,请咨询我们的注册税务代理(Registered Tax Agent)或登录澳大利亚税务局的官方网站 www.ato.gov.au。