什么是Franking Credit?

分红抵扣(Dividend Franking Credit)是一种避免多重征税的税务机制,是在澳洲股票投资中比较常见的一种红利抵免。

下面我们举一个比较简单的例子:

假设大公司A:一年的净利润是$100,公司税率是30%,股东仅有一人,公司准备将这$100的利润以分红的形式分配给股东。那么,这$100的分红流向如下:

ATO(澳洲税务局):$100*30%=$30

↓

股东:$100-$30=$70

ATO先以大公司的税率30%,征收了公司税$30,所以股东实际收到$70。

不过,在股东进行个人税务申报时,公司分红的应税收入应申报为是$100,而不是股东实际收到的$70。这是因为,ATO征收的$30公司税是一种预扣税的形式,ATO为防止在公司税务体系和个人税务体系中重复征税,会将这预扣的$30与个人所得税额进行比较。

Franking Credit能否退回?

那么,为什么有的投资者说这$30我们是能拿回来的?

因为每个税务居民的税率和个人所得税都是不同的(因为每个人的收入决定了每个人的税率)

我们回到个人所得税进行计算:

| 税率 | 分红收入 | 个人所得税 | Franking Credit | 税务结果 |

| 19% | $100 | $19 | $30 | 退税$11 |

| 32.5% | $100 | $32.5 | $30 | 补税$2.5 |

| 37% | $100 | $37 | $30 | 补税$7 |

| 45% | $100 | $45 | $30 | 补税$15 |

*以2020财年个人税率为例。

案例

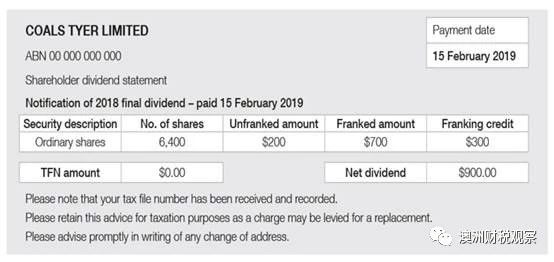

以前每个公司分红时会给到股东一张Shareholder Dividend Statement,近年来由于互联网的快速发展,股东也可以从Share Registry(每支股票的Share Registry也不同)那边直接看到自己的Franking Credit的数据。

(Source: ATO)

通过Statement,我们可以知道很多信息:

1. 股票种类 Ordinary Shares, Preference Shares等

2. 持股数量

3. 每股分红 (如分红$100)

4. 分红类型 Franked Dividend (请注意,不是每个公司都有Franked分红)

5. 收到的Franked Amount (请注意不是每个公司的分红都是100% Franking)

6. 收到的Franking Credit (Tax Credit)

其他值得注意的事项:

1. 满足合格投资人的要求。

2. ASIC “Integrity Rule”

对政策/税法的准确理解,实时跟踪以及研读是 澳洲财税观察 一直秉承的理念,我们只使用第一手资讯进行分析及解读,来源包括(但不限于):ATO,澳大利亚议会官方网站,澳大利亚Treasury官网,Business Australia,权威税法数据库,Chartered Accountant官网以及州政府官网等。

在卓诚立和,我们希望通过了解客户,帮助客户整合不同方面的财税资源,从联邦政府政策/补助,税务法规,到州政府扶持计划,补助以及税收政策,再到行业具体补助,财税规则,税务合规等。我们希望通过提供不同维度的服务,与客户建立信任,参与到客户的财税决策中去,帮助客户成长,与客户一同进步。