会计利润 vs 税务利润

会计准则 (Australian Accounting Standards)和税务规则对财务报表中绝大部分收入和费用的要求是类似的。澳洲大多数企业属于税务规则下的小生意 (Small Business)。税务规则对于此类企业报税提供了简化报表的规则。使用简化规则会使企业计算出不同的会计利润(Accounting profit)和税务利润(Tax profit),在不同的实体架构下可能会出现部分收入变成了免税收入(Non-assessable Income)。

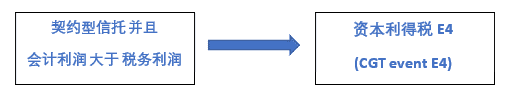

当契约型信托或者固定信托 (Unit Trust/Fixed Trust)的会计利润大于税务利润时,可能产生资本利得税计算(Trigger CGT event E4)。

契约型信托的会计利润(Accounting profit)和税务利润(Tax profit)是如何计算出来的?

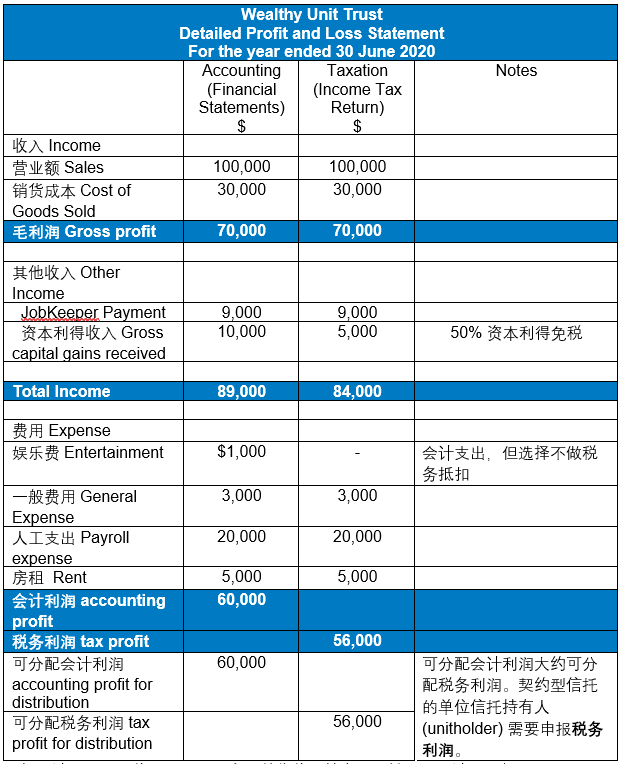

我们使用下表进行举例:

根据会计准则以及信托法相关规定,契约型信托的单位信托持有人将被分配会计利润$60,000;然而根据税法的相关规定,单位信托持有人在税务报表中申报税务收入$56,000。

什么是资本利得税 E4 (CGT event E4)?

当契约型信托或者固定信托分配不计税分配时(Non-assessable distribution),单位信托持有人的认购成本(Cost base) 会被抵消或者通过资本利得税E4产生格外的税务收入。

当不计税分配小于等于单位信托持有人的认购成本时,单位信托持有人的认购成本会被相应的减少。在被减少当年不需要申报其他收入。在出售单位信托权益时,认购成本为零或者相应的降低的数值。

当不计税分配大约单位信托持有人的认购成本时,单位信托持有人在收到分配当年需要申报相应的资本利得税。

按照Wealthy Unit Trust 的以上计算为例:

如果单位信托持有人的认购成本是$10,000

在2020年财年后, 认购成本减少为$10,000 – $4,000 = $6,000

单位信托持有人在2022财年出售全部信托权益所得$10,000,资本利得税的计算是:

出售所得: $10,000

税务认购成本:$ 6,000

资本利得:$ 4,000

如果单位信托持有人的认购成本是$3,000

在2020年财年后, 认购成本减少为零;并且产生$4,000 – $3,000 = $1,000资本利得。

不同的实体不同的税务结果

免税收入通常有应用的范围。以上资本利得税E4的分析是其中一种情况。小生意资本利得减免(Small Business CGT Concessions) 通常会使企业推迟或者减少税务资本利得利润。企业的法律结构不同会产生不同的税务结果, 比如企业如果是有限责任公司可能只会在公司内免税。当公司分配红利给股东时股东需要按照规定缴纳所得税;同样的情况可以使用家庭信托达到满意的结果。

对财务税务的准确理解,实时更新以及分享最新法案是澳洲财税观察一直秉承的理念。卓诚立和的会计师们通过澳洲财税观察以我们的视角发布各类分析以及解读。我们实时更新的政策来源包括但不限于联邦税务局(ATO),澳大利亚议会官方网站,澳大利亚Treasury官网,Business Australia,权威税法数据库,Chartered Accountants官网以及州政府官网等。

在卓诚立和会计师事务所,我们通过了解客户,分析不同方面的财税法案, 结合我们团队的丰富实际经验,提供最佳参考方案。我们是您最佳的财税伙伴。

本文所涉及的相关资料 QC52215

知乎关注: 卓誠立和

微信公众号:澳洲财税观察

Facebook: 卓誠立和