是的,在少数情况下,某些房地产销售需要缴纳商品及服务税(GST)。最近行政上诉法庭(AAT)在 Lance v Commissioner of Taxation [2024] AATA 11 案件中作出的裁决,为从事土地开发活动的房地产业主提供了重要的GST参考。

该案件的重要裁决:

在 Lance 案中,AAT 裁定,出售经过重大开发活动(例如土地重新规划、分割批准、安装基础设施如污水、供水、电力设施等)的房地产(”Sutton Farm”),属于“企业的过程或推进”。因此,该销售根据 GST 法规属于应课税供应。

对房地产业主的意义?

AAT 的裁决强调,即使您最初购买房产是出于私人或家庭用途,但若进行了大规模的开发或土地分割活动,从 GST 的角度来看,这些行为可能转变为商业性质。这意味着在出售房地产时,您必须考虑 GST 的影响。

AAT 在判断房产销售是否应适用 GST 时考虑的3个因素:

1. 开发活动的规模与性质

大规模的资本改善和土地分割显示出商业意图。

2. 财务动机

通过大量借款并随后出售房产以偿还贷款,显示出商业化行为。

3. 文件记录的意图

公开的沟通内容显示该房产具有商业用途,支持其属于企业行为的结论。

如何计算出售房地产的 GST

在出售房地产时,GST 的计算取决于该销售是否需缴纳 GST。如果适用,计算方式如下:

1. 判断是否适用 GST:

- GST 通常适用于商业房地产或新建住宅。

- 既有住宅(旧房)通常不需缴纳 GST,除非进行重大翻新或作为新房出售。

2. 计算 GST:

- 如果需缴纳 GST,通常为售价的10%(含GST价格)。

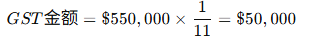

- 若需计算含GST售价中的GST金额,公式如下:

GST 计算示例:

**若房产的含GST售价为 $550,000:

差额计税方案:

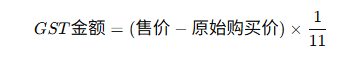

或者,若使用差额计税方案(房地产开发商常用),GST 仅计算房产出售价格与购买价格之间的差额,而非整个售价。

差额计税方案下的公式:

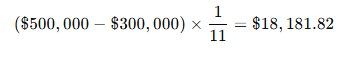

例如: 若某房产以 $300,000 购入,并以 $500,000 售出:

如何避免 GST 的常见陷阱:

为了避免意外产生 GST 义务:

- 清楚记录您对房地产开发的初始及持续意图。

- 在开始重大改建活动前,咨询专业税务建议。

- 了解 ATO 如何界定私人开发与商业企业之间的界限。

需要专家协助?

我们经验丰富的税务顾问可协助您处理房地产开发与销售中的 GST 相关复杂问题。

立即联系我们,确保您的房地产交易在税务上保持高效。