是的,在少數情況下,某些房地產銷售需要繳納商品及服務稅(GST)。最近行政上訴法庭(AAT)在 Lance v Commissioner of Taxation [2024] AATA 11 案件中做出的裁決,為從事土地開發活動的房地產業主提供了重要的GST考量。

該案件的重要裁決:

在Lance的案件中,AAT裁定,出售經過重大開發活動(例如土地重新規劃、分割批准、安裝基礎設施如污水、供水、電力設施等)的房地產(”Sutton Farm”),屬於「企業的過程或推進」。因此,該銷售依據GST法規屬於應課稅供應。

對房地產業主的意義?

AAT的裁決強調,即使您最初購買房產是出於私人或家庭用途,但如果進行了大規模的開發或土地分割活動,從GST角度看,這些行為可能轉變為商業性質。這意味著在出售房地產時,您必須考量GST的影響。

AAT在判斷房產銷售是否應適用GST時考慮的3個因素:

1. 開發活動的規模與性質

大規模的資本改善和土地分割顯示出商業意圖。

2. 財務動機

借入大量資金並隨後出售房產以償還貸款,顯示出商業化行為。

3. 文件記錄的意圖

公開的溝通內容顯示該房產具有商業用途,支持其屬於企業行為的結論。

如何計算出售房地產的GST

出售房地產時,GST的計算取決於該銷售是否需繳納GST。如果適用,計算方法如下:

1. 判斷是否適用GST:

- GST通常適用於商業房地產或新建住宅。

- 既有住宅(舊房)通常不需繳納GST,除非進行重大翻新或作為新房出售。

2. 計算GST:

- 如果需繳納GST,通常為售價的10%(含GST價格)。

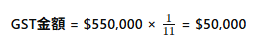

- 若需計算含GST售價中的GST金額,公式如下:

例如: 若房產的含GST售價為$550,000:

差額計稅方案:

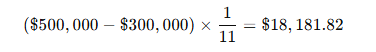

或者,若使用差額計稅方案(房地產開發商常用),GST僅計算房產出售價格與購入價格之間的差額,而非整個售價。

差額計稅方案下的公式:

例如,若某房產以$300,000購入,並以差額計稅方案售出,售價為$500,000:

如何避免GST的常見陷阱:

為避免意外的GST義務:

- 清楚記錄您對房地產開發的初始及持續意圖。

- 在開始重大改善活動前,諮詢專業稅務建議。

- 理解ATO對私人房地產開發及商業性企業之間的界定。

需要專家協助?

我們經驗豐富的稅務顧問可協助您處理房地產開發與銷售中的GST複雜問題。

立即聯絡我們,確保您的房地產交易保持稅務上的高效性。