加密貨幣近年來成為金融市場的焦點,同時也為人們提供了一個新的思路去重新審視金融體系。越來越多的央行開始研究加密貨幣,但需要註意的是,目前絕大多數國家的央行並不認可加密貨幣作為法定貨幣。2017年7月1日之前,澳大利亞政府對加密貨幣更是貼上了「雙重征稅」的標簽,即任何使用加密貨幣進行支付的人都實際支付了兩次商品及服務稅(GST):一次是在購買加密貨幣時;另一次是在使用加密貨幣進行商品及服務交換時。自2017年7月1日起,買賣加密貨幣無需繳納GST, 待遇與其他金融產品保持一致(但並非認可比特幣為貨幣)。

本文旨在向您講解,澳大利亞稅務局(ATO)是如何看待加密貨幣這個新興事物的。

什麼是加密貨幣?

加密貨幣(Cryptocurrency)通常是指一種用密碼學來編撰的虛擬貨幣,其可以用來作為一種交易介質。目前市面上比較流行的加密貨幣有:比特幣,萊特幣,瑞波幣以及以太坊等。加密貨幣是一種去中心化的貨幣,既不存在央行的概念,其生成的速率在系統建立時就已定義。

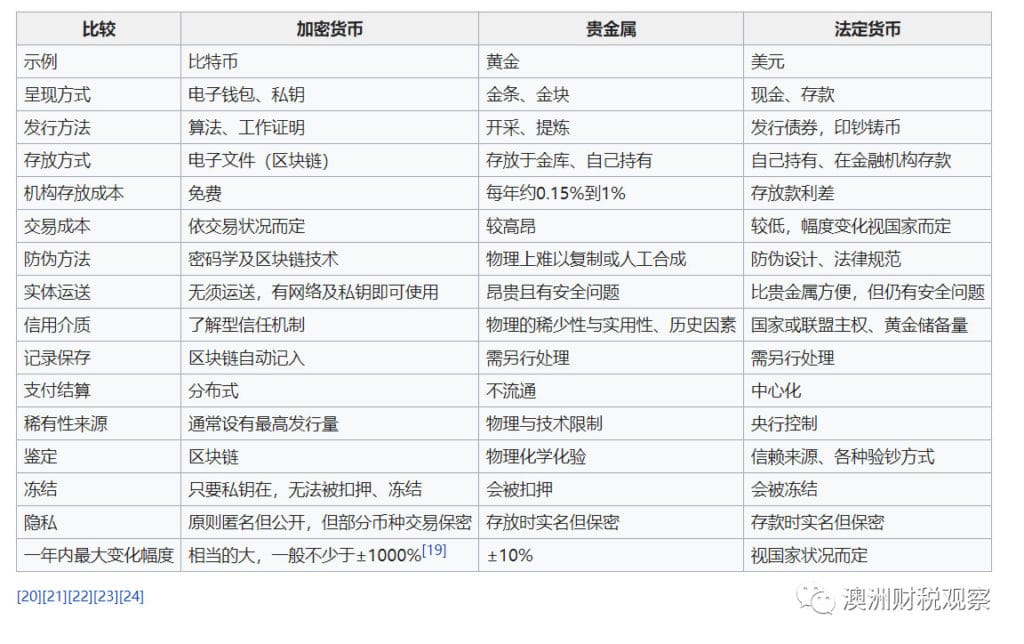

下圖為引用維基百科關於加密貨幣與主流貨幣模式的比較:

澳大利亞稅務局(ATO)對於加密貨幣的觀點及稅務措施

目前隨著加密貨幣的快速發展,ATO的跟進速度有限,所以僅對比特幣或具有相同特征的加密貨幣進行了部分定義。

ATO認為比特幣既不是貨幣也不是外幣,但認為可以將其視為資本利得稅(CGT)的資產。關於使用比特幣進行交易,ATO表示,它認為此類交易類似於易貨交易。因此,在進行商業交易時,將遵循與例如在易貨交易中收到非現金對價並以公平市價記錄對價時相同的過程。該價值可以從任何信譽良好的比特幣交易所獲得。

ATO認定,當持有的加密貨幣被處理時,資本利得稅(CGT)事件就發生了,那麽這個時候就需要考慮CGT相關的稅務規定。

處理的定義

- 賣出或贈與

- 交易或交換其他加密貨幣

- 賣出加密貨幣以換取法定貨幣

- 使用加密貨幣去購買物品

資本利得稅(CGT)

- 如果有資本獲利,那麽部分或全部增值可能被征稅;

- 有部分可視為個人使用資產(Personal Use Assets)從而免除資本利得稅;

- 如果處理加密貨幣是生意經營中的一部分,那麽從中賺取的利潤會被視為營業收入,而非資本利得;

- 每一種加密貨幣在ATO的觀點為單獨的一個資產,如賣出比特幣買入以太坊,會被視為處理一個加密貨幣資產(CGT Event),同時買入了新的加密貨幣資產。

加密貨幣的價值是如何定義的?

當資本利得事件發生時,也就是處理比特幣時,處理的價格,以澳元計價。如果存在無法估值的情況,如被贈予的情況,那麼以處理該加密貨幣的時間的市場價格轉換為澳元計價。

持有12個月以上是否能獲得資本利得稅减免?

是的,如果您持有12個月以上該加密貨幣可以獲得資本利得稅減免。如果您在處理該加密貨幣時出現了損失,該損失還可以延續到下一年去遞減未來產生的資本獲利總額。

什麼是個人使用資產?

對於個人,在網上購買供個人使用或消費的物品時,通常不涉及所得稅或消費稅。

如果比特幣的價值低於10,000澳元,通過處置比特幣實現的任何資本損益通常都被忽略(作為個人使用資產)。

加密貨幣作為生意存貨?

作為生意持有加密貨幣將不再被視作資產,而是被視為存貨,那麼ATO公布的存貨規則可能會適用。

加密貨幣作為存貨的例子:

- 比特幣交易公司

- 加密貨幣采礦公司

- 加密貨幣交易所

加密貨幣作為生意收入?

如果您運營的生意不是以加密貨幣為主的公司,但是願意支付和收取加密貨幣,ATO認定該行為為易貨交易,那麼記賬中需要將該加密貨幣作為其他資產進行記錄。詳細可參見ATO的稅務裁定(IT2688)

希望使用加密貨幣來支付員工工資?

值得註意的是如果雇員希望雇主使用加密貨幣支付工資,通常會產生兩種情況:

①如果該雇員與雇主有Valid Salary Sacrifice Arrangement,那麼支付加密貨幣會被視為是一種福利,而根據福利稅的相關法律(Fringe Benefits Tax Assessment Act 1986)雇主會被征收福利稅.

②如果該雇員與雇主沒有Valid Salary Sacrifice Arrangement, 那麼該收入會被認定為工資收入,而且雇主需要代扣個人所得稅(PAYG Withholding),價值與相符合的澳元相等。

保留記錄

保留記錄非常重要,無論您是將加密貨幣視為投資,生意還是個人使用。

ATO建議,對於任何比特幣交易,都應保留某些記錄,包括:

- 交易日期

- 澳元金額(可以從信譽良好的在線交易平臺獲取)

- 交易的目的

- 對方是誰(即使只是他們的比特幣錢包地址)。

本文所涉及的相關資料 :