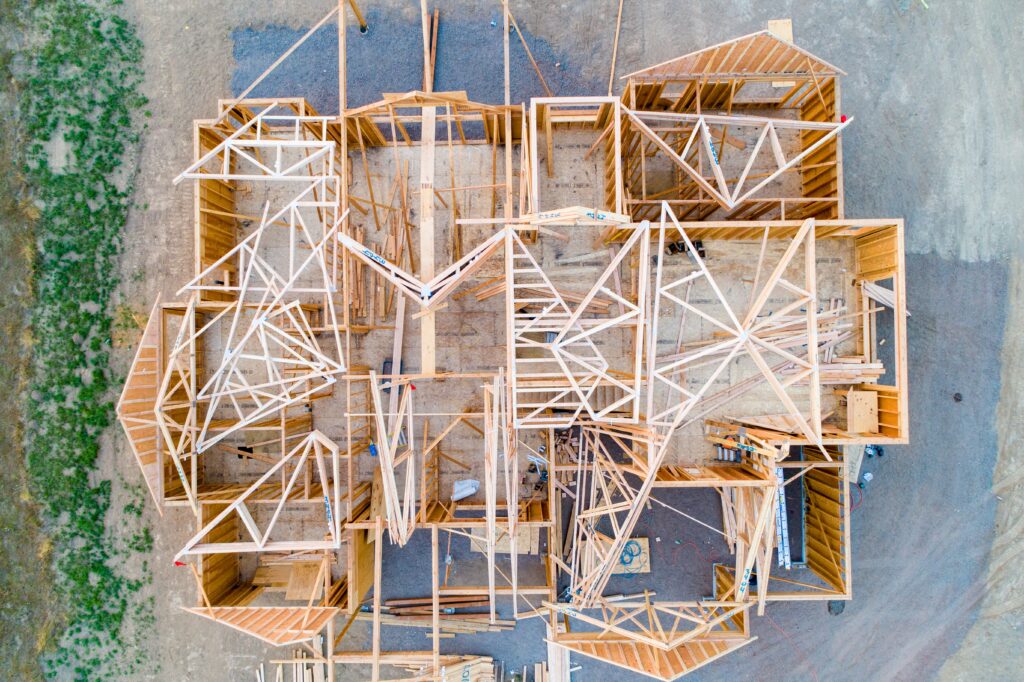

如果您拥有一块非常适合分开发土地。想计划做房产开发。所有细节都与市政府、建筑商和银行协商解决了。但有一个重要的方面被忽略了,那就是税务的影响。

许多小规模开发商常常认为他们的税务风险很小,但这并不总是情况,房产开发项目的税务处理可能会严重影响现金流和项目的财务可行性。

澳大利亚税务局(ATO)的新指导文件详细说明了小型开发项目的税务影响。我们来看一些主要问题

房产开发的税务处理

土地分割

即使是小规模的土地分割,税务处理也可能变得复杂,税务根据具体情况而定。您不能简单地假设仅仅因为是一个小开发,最终销售所获利润将被视为资本利 (CGT)得并有资格获得资本利得税减免 (CGT Concessions)。

一般来说,如果您个人拥有一处房产,它已经被长时间用于私人用途,您将其细分并出售新创建的地块,那么很可能会对您所获得的任何利润征收资本利得税。从您第一次购买土地的时候开始计算收益,尽管您需要将购买该房产支付的金额按比例分摊到细分的地块上。如果您分割的房产中包含了您的住所 – 即使该土地在与您的住所有关的私人用途方面只被用于私人目的,通常也不会享受主要住所豁免。

如果一处房产最初是联合所有的,但土地被分割并将地块分给了所有人,那么即使土地尚未卖给非关联方,这通常会触发前期税务影响。像这样的安排(称为分割)在税务角度可能很复杂。

土地开发

但是如果您开发了土地呢?很常见的情况是人们决定土地分割并通过建造房屋或双拼来开发他们的地块,然后出售新建的住宅。

当有人开发房地产的目的是在短期内以盈利出售成品时,存在将其视为收入而不是资本利得税规则的风险。这限制了资本利得税减免(如50%的资本利得税折扣)的可用性,通常还会使业主承担增值税责任。即使是一次性的房地产开发也可能是这种情况。

让我们看一个例子。张先生于2001年7月以30万购买了他的住房。在2020年7月,张先生开始调研土地分割的可行性,建造一座新房,然后出售它。注册估值师报告表示,原房屋和土地现在价值36万,而分割的地块价值24万(估值是在开始之前的重要步骤,以防止与税务局的任何争议)。张先生决定继续在新分割的地块上建造住宅,并贷款40万进行开发。他打算在房屋出售后尽快偿还贷款。

在2021年7月,张先生以121万(含GST)的价格出售了分割的土地和新房。

以下是张先生情况下的税务工作方式:

- 张先生获得了总体经济利润58万。

- 总体利润(58万)基于不包括增值税的销售收入(110万,尽管我们假设未应用增值税差额计划)减去不包括增值税的开发费用(40万)以及新分割地块的原始成本,即12万(30万×40%)。

- 新创建的分割地块的价值从最初购买(2001年7月1日)到开始盈利活动(2020年7月1日)的增值应视为资本增益。

- 张先生在2020年7月1日开始进行盈利活动时,新创建的分割地块的价值为24万。新创建的分割地块的原始成本是12万(2001年7月1日40%×30万)。这意味着有资本增益12万。

- 由于张先生持有细分地块超过12个月,他有权获得50%的资本利得税折扣,因此有折扣后的资本增益6万。

- 新创建的分割地块的价值从盈利活动开始到销售时的增值应视为普通收入。

- 净利润(46万)将基于不包括增值税的销售收入(110万)减去不包括增值税的开发费用(40万)以及地块的价值(24万)。

如果张先生没有经营业务,他无法在开发费用发生时申请扣除。这些费用将在确定出售净利润时予以考虑。

如果张先生完成了开发但决定不出售房产,那么这将复杂化所得税和增值税的处理。我们需要探讨张先生计划对房产做什么。

我需要注册GST吗?

如果您是一个拥有持有并用于私人用途的土地的个人,那么您可能不需要GST,尽管这将取决于具体情况。但是,如果您从事房地产开发业务或以商业方式进行的一次性项目,那么您更有可能需要注册增值税。

在张先生的情况下,由于开发土地的预计销售价格超过了75,000的GST门槛,他可能需要注册GST。这意味着他:

- 对开发地块销售价格的 “默认” GST负债可能为11万,尽管通过应用GST差额计划可能会减少增值税负债

- 需要向购买者提供结算金额并支付给税务局的通知

- 可以根据常规GST规则申请4万用于开发费用中包含的GST的抵扣

- 必须通过Business Activity Statement (BAS)申报

土地分割和其他房地产项目的税务后果可能很复杂。如果您正在考虑进行细分和任何房地产开发活动,请联系我们,我们可以帮助你详细了解项目的情况和税务影响。