會計利潤 vs 稅務利潤

會計準則 (Australian Accounting Standards)和稅務規則對財務報表中絕大部分收入和費用的要求是類似的。澳洲大多數企業屬於稅務規則下的小生意 (Small Business)。稅務規則對於此類企業報稅提供了簡化報表的規則。使用簡化規則會使企業計算出不同的會計利潤(Accounting profit)和稅務利潤(Tax profit),在不同的實體架構下可能會出現部分收入變成了免稅收入(Non-assessable Income)。

當契約型信托或者固定信托 (Unit Trust/Fixed Trust)的會計利潤大於稅務利潤時,可能產生資本利得稅計算(Trigger CGT event E4)。

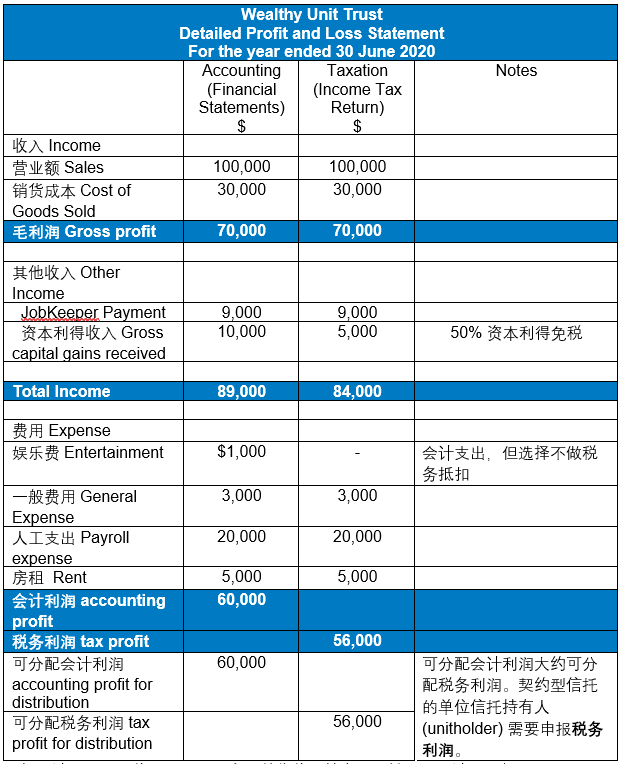

契約型信托的會計利潤(Accounting profit)和稅務利潤(Tax profit)是如何計算出來的?

我們使用下表進行舉例:

根據會計準則以及信托法相關規定,契約型信托的單位信托持有人將被分配會計利潤$60,000;然而根據稅法的相關規定,單位信托持有人在稅務報表中申報稅務收入$56,000。

什麽是資本利得稅 E4 (CGT event E4)?

當契約型信托或者固定信托分配不計稅分配時(Non-assessable distribution),單位信托持有人的認購成本(Cost base) 會被抵消或者通過資本利得稅E4產生格外的稅務收入。

當不計稅分配小於等於單位信托持有人的認購成本時,單位信托持有人的認購成本會被相應的減少。在被減少當年不需要申報其他收入。在出售單位信托權益時,認購成本為零或者相應的降低的數值。

當不計稅分配大約單位信托持有人的認購成本時,單位信托持有人在收到分配當年需要申報相應的資本利得稅。

按照Wealthy Unit Trust 的以上計算為例:

如果單位信托持有人的認購成本是$10,000

在2020年財年後, 認購成本減少為$10,000 – $4,000 = $6,000

單位信托持有人在2022財年出售全部信托權益所得$10,000,資本利得稅的計算是:

出售所得: $10,000

稅務認購成本:$ 6,000

資本利得:$ 4,000

如果單位信托持有人的認購成本是$3,000

在2020年財年後, 認購成本減少為零;並且產生$4,000 – $3,000 = $1,000資本利得。

不同的實體不同的稅務結果

免稅收入通常有應用的範圍。以上資本利得稅E4的分析是其中一種情況。小生意資本利得減免(Small Business CGT Concessions) 通常會使企業推遲或者減少稅務資本利得利潤。企業的法律結構不同會產生不同的稅務結果, 比如企業如果是有限責任公司可能只會在公司內免稅。當公司分配紅利給股東時股東需要按照規定繳納所得稅;同樣的情況可以使用家庭信托達到滿意的結果。

對財務稅務的準確理解,實時更新以及分享最新法案是澳洲財稅觀察一直秉承的理念。卓誠立和的會計師們通過澳洲財稅觀察以我們的視角發布各類分析以及解讀。我們實時更新的政策來源包括但不限於聯邦稅務局(ATO),澳大利亞議會官方網站,澳大利亞Treasury官網,Business Australia,權威稅法數據庫,Chartered Accountants官網以及州政府官網等。

在卓誠立和會計師事務所,我們通過了解客戶,分析不同方面的財稅法案, 結合我們團隊的豐富實際經驗,提供最佳參考方案。我們是您最佳的財稅夥伴。

本文所涉及的相關資料 QC52215