教育支出

俗話說活到老,學到老,如果細細算來,我們這一生中與教育相關的費用實在是不可小覷。但您知道麼?如果您個人教育支出的費用與您當前的工作緊密相關,那麼這部分費用在您個人報稅時是能夠用來申請退稅抵扣的。

在個人自我教育支出的費用中,教育課程的費用占了極大的一部分。在以下這些情況下,教育課程的費用可被認定是和我們的工作緊密相關的:

- 相關課程用於獲取更高一級與目前就業相關的學歷,例如:已經擁有就業相關本科學位的納稅人就讀就業相關碩士學位。

- 相關課程能夠保持並增進您目前工作相關的技能或知識。例如,一門課程將幫助您學習如何在當前的工作中操作更多或不同的機器設備。

- 相關課程有助於提升您在目前崗位的收入。 例如,一名教師在完成該製定課程後將自動獲得加薪。

但如果學習的課程為普通性質,與您的收入來源的工作並無緊密關系;或者就讀課程的目的旨在幫您找到一份新的工作,那麽ATO是不會認可這一抵扣減稅的資格的。

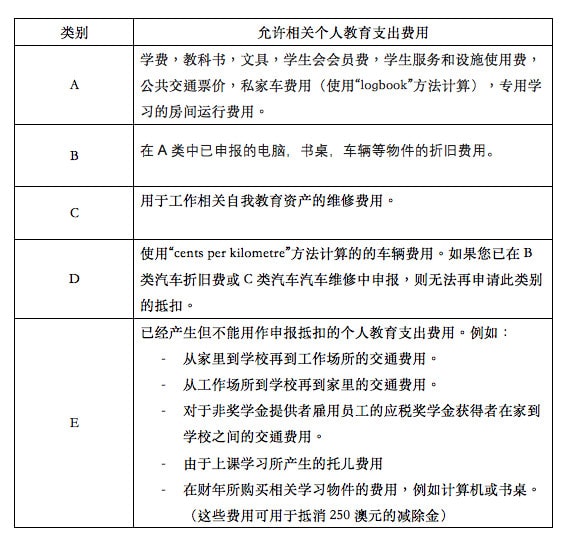

– 自我教育可申報支出

-

住宿和餐飲費用(如果離家過夜) -

電腦耗材 -

課程費用 -

資產折舊費(資產成本超過300澳元以上) -

購買成本為300澳元或以下的設備或技術儀器 -

設備維修費用 -

交通票價費用 -

在家辦公運行費用 -

網費(不包括連接費) -

停車費(僅限與工作相關的費用) -

電話費 -

郵費 -

文具費用 -

學生會會員費 -

學生服務和設施使用費 -

教科書 -

專業學術期刊訂閱費用 -

上課通勤費用(僅限與工作相關的費用)

如果費用部分用於工作相關自我教育,部分用於其他目的,則您只能將與自我教育相關的金額用於抵扣減稅。

– 自我教育不可申報支出

-

高等教育貸款計劃(HELP)的還款費用 -

學生資助補助計劃(SFSS)的還款費用 -

學生創業啟動貸款(SSL)的還款費用 -

貿易支持貸款計劃(TSL)的還款費用 -

家庭辦公室入住費用,例如房租,房貸利息,保險費等。 -

餐飲費用(在家過夜)

$250澳元減除金

以上資訊內容和圖片主要來源於來源於ATO網站和網絡,由MNYGROUP編輯整理。