工資稅是雇主支付的工資的州級稅。值得註意的是,澳大利亞的工資稅與聯邦稅(如所得稅和醫療保險稅)不同。澳大利亞的每個州和領地都有自己管理的工資稅,併設定自己的稅率和門檻。

在澳大利亞運營的企業必須了解他們所在的每個州或領地的具體工資稅規定。稅率和門檻可能會變化,因此建議咨詢相關州或領地稅務局的最新信息或稅務專業人士,以獲得准確和最新的細節。

誰需要在澳大利亞支付工資稅?

通常情況下,工資稅由雇主支付,而非員工。然而,雇主是否需要支付工資稅取決於許多因素。

哪些工資需要繳納工資稅?

工資稅徵收於一繫列員工的工資支付和福利。構成工資稅目的“工資”的定義在不同的州和領地之間可能略有不同,但通常包括以下內容:

- 薪資和工資:這是最直接的組成部分,包括支付給員工的總薪資或工資。

- 獎金和傭金:支付給員工的任何獎金或傭金通常都需繳納工資稅。

- 津貼和非現金福利:包括像汽車津貼、差旅津貼以及提供給員工的其他非現金福利。這些福利的價值通常包括在工資稅計算中。

- 養老金繳款:雇主代錶員工所做的強制性養老金繳款(如養老金保障)和自願繳款都需繳納工資稅。

- 勞務合同解除時的薪金:包括像裁員賠償金和纍計假期(如年假和長期服務假)在內的終止雇傭時支付的金額。

- 承包商支付:支付給承包商的款項有時可被視為工資稅目的的工資,尤其是如果承包商主要提供勞動併被視為工資稅目的員工。

- 董事費:支付給公司董事的報酬通常需繳納工資稅。

- 股票和股票期權:提供給員工的股票或期權的價值可能需繳納工資稅,具體取決於州或領地的具體規定。

- 學徒和實習生薪水:雖然一些管轄區為支付給學徒和實習生的工資提供豁免或減免,但在某些情況下,這些工資可能仍需繳納工資稅。

是否有工資稅的豁免?

盡管工資稅的豁免和減免在不同的州和領地之間可能有所不同,但仍有幾種常見的豁免和減免類型:

- 免稅門檻:澳大利亞的每個州和領地都為工資稅提供一個免稅門檻。這意味著年度總工資賬單低於某一金額的雇主免繳工資稅。這個門檻因州和領地而異。

- 支付給特定員工的工資:一些州為支付給特定類型員工(如學徒和實習生)的工資提供豁免或減免稅率。這通常是鼓勵年輕工人從事熟練工種就業的政策的一部分。

- 慈善組織:慈善、宗教和某些其他非營利組織在滿足各自州或領地設定的特定標准的情況下,可能免繳工資稅。

- 其他特定豁免:根據管轄區的不同,可能還有其他基於所進行工作類型或雇傭合同性質的特定豁免。

- 異州員工:一些州為支付給在多個州工作的員工的工資提供減免。

- 年度對賬:在一些州,超過月度門檻但仍低於年度門檻的企業可能有資格退還整個財政年度內支付的工資稅。

工資稅是多少以及如何計算?

工資稅是根據雇主支付的總工資來計算的。具體的計算方法可能因州而異,但一般過程如下:

- 確定總工資:計算您支付的總工資金額。這包括薪水、工資、獎金、津貼、養老金繳款、邊際福利以及其他補償。

- 應用免稅門檻:澳大利亞的每個州和領地都有工資稅的免稅門檻。您需要確定您的總工資賬單是高於還是低於此門檻。如果低於此門檻,您將不需要支付任何工資稅。如果高於此門檻,繼續執行下一步。

- 計算應稅金額:如果您的總工資賬單超過免稅門檻,您需要計算應納稅的金額。這通常是總工資減去免稅門檻。

- 應用稅率:將您所在州或領地的工資稅率應用於應稅金額。稅率因州和領地而異,但通常範圍在4.5%到6.85%之間。

- 考慮任何豁免或扣除:在某些州,某些類型的工資或某些員工(如學徒或實習生)可能有資格獲得豁免或扣除。在應用稅率之前,這些應從總工資賬單中扣除。

例如,假設某個州的免稅門檻為100萬澳元,工資稅率為5%。如果您的年度工資賬單為120萬澳元,您將對20萬澳元(即120萬澳元 – 100萬澳元)計算稅款。按照5%的稅率,工資稅將是1萬澳元。

| 州/領地 | 當前工資稅率 | 免稅門檻 | 豁免 | 官方政府來源 |

| 新南威爾士州 (NSW) | 自2022年7月1日起,NSW的工資稅率為5.45%。 | NSW當前的工資稅免稅門檻為年工資120萬澳元。 | 請訪問新南威爾士州稅務局網站查看完整的免稅工資和免稅雇主列錶。、 | 來自新南威爾士州稅務局的NSW工資稅信息 |

| 維多利亞州 (VIC) | 維多利亞州當前的工資稅率為4.85%。在維多利亞州的地區雇主,如果至少85%的工資支付給地區員工,可以享受更低的工資稅率1.2125%。 | 維多利亞州當前的工資稅免稅門檻為每月58,333澳元,相當於年工資700,000澳元。 | 請訪問維多利亞州稅務辦公室網站查看完整的免稅工資和免稅組織列錶。 | 來自維多利亞州稅務辦公室的維多利亞州工資稅信息 |

| 昆士蘭州 (QLD) | 昆士蘭州為年支付650萬澳元或以下應稅工資的雇主設定的工資稅率為4.75%。但是,如果支付的應稅工資超過650萬澳元,工資稅率增加到4.95%。直至2023年6月30日,昆士蘭州的地區雇主可能有資格享受相應稅率1%的摺扣。 | 昆士蘭州的工資稅免稅門檻為年工資130萬澳元。 | 請訪問昆士蘭州財政部網站查看包括慈善機構、免稅工資、免稅津貼和免稅假期在內的完整豁免列錶。 | 來自昆士蘭州財政部的昆士蘭州工資稅信息 |

| 西澳大利亞州 (WA) | 西澳大利亞州的最低工資稅率為5.5%,適用於年支付超過100萬澳元工資的雇主。西澳大利亞州實行依據雇主的應稅工資量級分層的工資稅繫統。工資稅率逐步增加至最高6.5%。 | 西澳大利亞州的工資稅免稅門檻為年工資100萬澳元。 | 請訪問西澳大利亞州財政部網站查看組織和免稅工資類型的完整豁免列錶。 | 來自西澳大利亞州財政部的西澳大利亞州工資稅信息 |

| 南澳大利亞州 (SA) | 南澳大利亞州的工資稅率不固定。如果雇主的總工資在150萬澳元到170萬澳元之間,工資稅率在0%到4.95%之間變動。南澳大利亞州稅務局在其網站上提供了工資稅計算器。然而,如果雇主的總工資超過170萬澳元,將適用固定的工資稅率4.95%。 | 南澳大利亞州的工資稅免稅門檻為年工資150萬澳元。 | 請訪問南澳大利亞州稅務局官網查看組織、免稅工資和非應稅工資的完整豁免列錶。 | 來自南澳大利亞州稅務局的南澳大利亞州工資稅信息 |

| 塔斯馬尼亞州 (TAS) | 塔斯馬尼亞州的工資稅率為4%,適用於年總工資超過125萬澳元的雇主,以及6.2%,適用於超過200萬澳元的應稅工資。 | 塔斯馬尼亞州的工資稅免稅門檻為年工資125萬澳元。 | 請訪問塔斯馬尼亞州稅務局官網查看完整的免稅工資和免稅列錶。 | 來自塔斯馬尼亞州稅務局的塔斯馬尼亞州工資稅信息 |

| 澳大利亞首都領地 (ACT) | 澳大利亞首都領地的工資稅率為6.85%,適用於年總工資超過200萬澳元的雇主。 | 澳大利亞首都領地的工資稅免稅門檻為年工資200萬澳元。 | 請訪問澳大利亞首都領地稅務局官網查看完整的免稅工資和免稅列錶。 | 來自澳大利亞首都領地稅務局的工資稅信息 |

| 北領地 (NT) | 北領地的工資稅率為5.5%,適用於年總工資超過150萬澳元的雇主。 | 北領地的工資稅免稅門檻為年工資150萬澳元。 | 請訪問北領地稅務局官網查看完整的免稅工資和免稅列錶。 | 來自北領地稅務局的北領地工資稅信息 |

關於工資稅的重要信息

擁有相同股東的或相關企業集團會共同繳納工資稅嗎?

工資稅適用於相關或互聯的實體,這被稱為“集團”。在昆士蘭州,即使他們沒有雇用任何人,這些實體仍然可以被視為一個集團。

1971年《工資稅法》第4部分(昆士蘭州)(工資稅法)旨在匯總多個實體,以確定它們的工資稅責任。在集團的情況下,整個集團的所有實體只享受統一的工資稅免稅額,集團內的每個實體都是對未繳納的工資稅承擔連帶責任。

自2012年以來,所有州和領地都已通過協調的工資稅立法。這意味著,盡管它們各自仍然具有不同的一般減免門檻,但它們在各自法案中具有相似的對齊規定。

當您的企業被列為集團時,集團的每個成員都必須提交自己的報告,所有集團成員都對其他成員未支付的工資稅責任(包括未支付的稅款、利息和罰款)負有責任。

如果有充分的證據支持案件,可以授予排除權。這些證據包括:

- 業務和集團其他成員的所有權和控制。

- 業務性質。

- 其他相關事項。

當決定企業是否獨立運營且未連接時,最終的共同所有權(共同控制或權利)是一個主要因素。隨著共同所有權、控制或權益水平超過最低門檻,它的重要性也會增加,甚至可能在考慮授予排除令時超過所有其他因素。

工資稅是否會影響被共同控制的企業?

一個人或一組人是否在兩家企業中擁有控制權決定了進行這些企業的個體是否構成一個集團。

對於這一部分,如果以下任何情況適用,則認為一個人或一組人對一家企業擁有控制權:

(註意:第74條允許委員在某些情況下排除在此部分下構成集團的個人。)

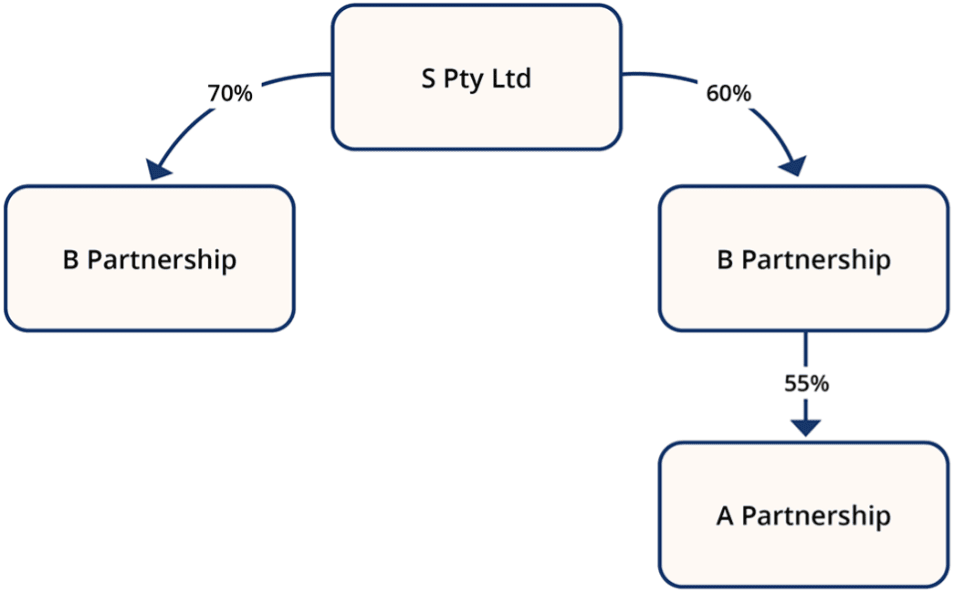

如果相同的人或一組人擁有控制權,不同類型的企業可以被列為集團。在這個例子中:

- S Pty Ltd和C Pty Ltd是相關的法人實體

- C Pty Ltd在A合夥企業中擁有超過50%的權益

- S Pty Ltd在B合夥企業中擁有超過50%的權益。

- 由於C Pty Ltd是S Pty Ltd的子公司,S Pty Ltd也被視為對A合夥企業擁有控制權。

在這種情況下,S Pty Ltd、C Pty Ltd、B合夥企業和A合夥企業都被列為集團。

為什麽保存妳的工資稅記錄至關重要

良好的工資稅記錄保存對於法律合規、財務管理以及維護您的商業關繫中的信任至關重要

MNY顧問團隊可以幫助您建立有效的工資稅結構,以合法管理您的工資稅負擔。